Flash back 2023 : ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ‘ਚ 7 ਲੱਖ ਰੁਪਏ ਤੱਕ ਦੀ ਆਮਦਨ 'ਤੇ ਕੋਈ ਟੈਕਸ ਨਹੀਂ, 2023 'ਚ ਇਨ੍ਹਾਂ ਬਦਲਾਵਾਂ ਦਾ ਅਗਲੇ ਸਾਲ ਹੋਵੇਗਾ ਅਸਰ, ਜਾਣੋ

Flash back 2023: ਸਾਲ 2023 ਵਿੱਚ ਸੈਂਟਰਲ ਬੋਰਡ ਆਫ ਡਾਇਰੈਕਟ ਟੈਕਸ (ਸੀਬੀਡੀਟੀ) ਦੁਆਰਾ ਬਜਟ 2023 ਵਿੱਚ ਅਤੇ ਵਿੱਤੀ ਸਾਲ ਦੇ ਦੌਰਾਨ ਘੋਸ਼ਿਤ ਆਮਦਨ ਟੈਕਸ ਕਾਨੂੰਨਾਂ ਵਿੱਚ ਕੁਝ ਮਹੱਤਵਪੂਰਨ ਤਬਦੀਲੀਆਂ ਵੇਖੀਆਂ ਗਈਆਂ। ਜਾਣੋ ਇਨ੍ਹਾਂ ਦਾ ਤੁਹਾਡੇ 'ਤੇ ਕੀ ਅਸਰ ਪਵੇਗਾ।

Flash back 2023: ਸਾਲ 2023 ਵਿੱਚ ਸੈਂਟਰਲ ਬੋਰਡ ਆਫ ਡਾਇਰੈਕਟ ਟੈਕਸ (ਸੀਬੀਡੀਟੀ) ਦੁਆਰਾ ਬਜਟ 2023 ਵਿੱਚ ਅਤੇ ਵਿੱਤੀ ਸਾਲ ਦੇ ਦੌਰਾਨ ਘੋਸ਼ਿਤ ਆਮਦਨ ਟੈਕਸ ਕਾਨੂੰਨਾਂ ਵਿੱਚ ਕੁਝ ਮਹੱਤਵਪੂਰਨ ਤਬਦੀਲੀਆਂ ਵੇਖੀਆਂ ਗਈਆਂ। ਹਾਲਾਂਕਿ ਤਬਦੀਲੀਆਂ ਦੀ ਘੋਸ਼ਣਾ 2023 ਵਿੱਚ ਕੀਤੀ ਗਈ ਸੀ, ਜਦੋਂ ਤੁਸੀਂ ਜੁਲਾਈ 2024 ਵਿੱਚ ਅਤੇ ਭਵਿੱਖ ਦੇ ਵਿੱਤੀ ਸਾਲਾਂ ਵਿੱਚ ਆਪਣੀ ਇਨਕਮ ਟੈਕਸ ਰਿਟਰਨ (ITR) ਫਾਈਲ ਕਰਦੇ ਸਮੇਂ ਇਨਕਮ ਟੈਕਸ ਦਾ ਭੁਗਤਾਨ ਕਰਦੇ ਹੋ ਤਾਂ ਉਹ ਤੁਹਾਡੇ 'ਤੇ ਪ੍ਰਭਾਵ ਪਾਉਣਗੇ।

ਇਨਕਮ ਟੈਕਸ ਵਲੋਂ ਕੀਤੇ ਬਦਲਾਵਾਂ ਦਾ ਸਾਲ 2024 ਵਿੱਚ ਇਦਾਂ ਪਵੇਗਾ ਅਸਰ, ਜਾਣੋ ਹਰੇਕ ਗੱਲ

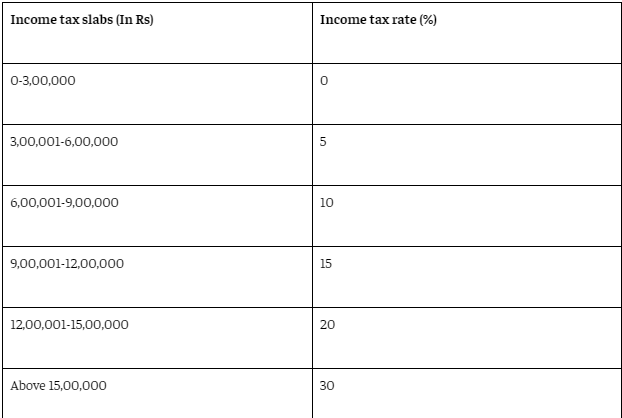

1. ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਾਂ ਨੂੰ ਬਦਲਿਆ ਗਿਆ: ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਨੂੰ ਵਧੇਰੇ ਆਕਰਸ਼ਕ ਬਣਾਉਣ ਲਈ, ਇਸ ਪ੍ਰਣਾਲੀ ਦੇ ਅਧੀਨ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬਾਂ ਨੂੰ ਬਦਲਿਆ ਗਿਆ ਸੀ।

ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਵਿੱਤੀ ਸਾਲ 2023-24 ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ:

ਅਸਰ: ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਾਂ ਵਿੱਚ ਤਬਦੀਲੀਆਂ ਨੇ ਇਸ ਨੂੰ ਪੁਰਾਣੀ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਮੁਕਾਬਲੇ ਵਧੇਰੇ ਆਕਰਸ਼ਕ ਬਣਾਇਆ ਹੈ। ਇਹ ਬਦਲਾਅ ਉਨ੍ਹਾਂ ਲੋਕਾਂ ਲਈ ਲਾਭਦਾਇਕ ਹੋਵੇਗਾ ਜੋ ਪੁਰਾਣੇ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿਚ ਟੈਕਸ-ਬਚਤ ਨਿਵੇਸ਼ ਅਤੇ ਖਰਚੇ ਕਰਨ ਵਿਚ ਅਸਮਰੱਥ ਹਨ। ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਉਪਲਬਧ ਹੋਣ ਤੋਂ ਪਹਿਲਾਂ ਲੋਕਾਂ ਦੀ ਇਸ ਸ਼੍ਰੇਣੀ ਨੇ ਅਕਸਰ ਜ਼ਿਆਦਾ ਟੈਕਸ ਅਦਾ ਕਰਨਾ ਬੰਦ ਕਰ ਦਿੱਤਾ ਸੀ।

2. ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਮੁਢਲੀ ਛੋਟ ਦੀ ਸੀਮਾ ਵਿੱਚ ਵਾਧਾ: ਆਮਦਨ ਟੈਕਸ ਸਲੈਬਾਂ ਵਿੱਚ ਬਦਲਾਅ ਦੇ ਨਾਲ-ਨਾਲ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਮੂਲ ਛੋਟ ਦੀ ਸੀਮਾ ਪਹਿਲਾਂ 2.5 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵਧਾ ਕੇ 3 ਲੱਖ ਰੁਪਏ ਕਰ ਦਿੱਤੀ ਗਈ ਸੀ - 50,000 ਰੁਪਏ ਦਾ ਹੋਇਆ ਵਾਧਾ।

ਅਸਰ: ਜੇਕਰ ਤੁਸੀਂ ਵਿੱਤੀ ਸਾਲ 2023-24 ਲਈ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਦੇ ਹੋ ਤਾਂ ਆਮਦਨ ਟੈਕਸ ਰਿਟਰਨ ਫਾਈਲ ਕਰਨਾ ਲਾਜ਼ਮੀ ਨਹੀਂ ਹੋਵੇਗਾ ਜੇਕਰ ਤੁਹਾਡੀ ਕੁੱਲ ਟੈਕਸਯੋਗ ਆਮਦਨ ਇੱਕ ਵਿੱਤੀ ਸਾਲ ਵਿੱਚ 3 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਨਹੀਂ ਹੈ। ਬੁਨਿਆਦੀ ਛੋਟ ਸੀਮਾ ਵਿੱਚ ਵਾਧਾ ਉਨ੍ਹਾਂ ਲੋਕਾਂ ਲਈ 15,000 ਰੁਪਏ (50,000 ਰੁਪਏ ਦਾ 30%) ਤੱਕ ਦੀ ਬਚਤ ਵਿੱਚ ਵੀ ਮਦਦ ਕਰੇਗਾ ਜੋ ਵਿੱਤੀ ਸਾਲ 2023-24 (AY 2024-25) ਵਿੱਚ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹਨ। ITR ਫਾਈਲ ਕਰਨਾ। ਇਸ ਦੇ ਉਲਟ, ਪੁਰਾਣੇ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਮੂਲ ਛੋਟ ਦੀ ਸੀਮਾ 2.5 ਲੱਖ ਰੁਪਏ ਰਹਿੰਦੀ ਹੈ। ਇਸ ਲਈ, ਸਪੱਸ਼ਟ ਤੌਰ 'ਤੇ 2.5 ਲੱਖ ਤੋਂ 3 ਲੱਖ ਰੁਪਏ ਦੇ ਵਿਚਕਾਰ ਕੁੱਲ ਟੈਕਸਯੋਗ ਆਮਦਨ ਵਾਲੇ ਵਿਅਕਤੀ ਦੀ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਨਾਲ ਬਿਹਤਰ ਹੋਣ ਦੀ ਸੰਭਾਵਨਾ ਹੈ।

3. ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਡਿਫਾਲਟ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਬਣ ਗਈ: 1 ਅਪ੍ਰੈਲ, 2023 ਤੋਂ, ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਡਿਫਾਲਟ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਬਣ ਗਈ। ਇਸਦਾ ਮਤਲਬ ਇਹ ਸੀ ਕਿ ਜੇਕਰ ਕੋਈ ਵਿਅਕਤੀ ਤਨਖਾਹ ਤੋਂ ਜਾਂ ਇਨਕਮ ਟੈਕਸ ਰਿਟਰਨ ਭਰਦੇ ਸਮੇਂ ਟੀਡੀਐਸ ਲਈ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਨਿਰਧਾਰਤ ਨਹੀਂ ਕਰਦਾ ਹੈ, ਤਾਂ ਆਮਦਨ ਕਰ ਦੇਣਦਾਰੀ ਦੀ ਗਣਨਾ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬਾਂ ਦੇ ਅਧਾਰ 'ਤੇ ਕੀਤੀ ਜਾਵੇਗੀ।

ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਘੋਸ਼ਣਾ ਬਜਟ 2020 ਵਿੱਚ ਕੀਤੀ ਗਈ ਸੀ। ਅਪ੍ਰੈਲ 2020 ਅਤੇ ਮਾਰਚ 2023 ਦੇ ਵਿਚਕਾਰ, ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿਕਲਪਿਕ ਸੀ। ਜਦੋਂ ਤੱਕ ਖਾਸ ਤੌਰ 'ਤੇ ਚੋਣ ਨਹੀਂ ਕੀਤੀ ਜਾਂਦੀ, ਆਮਦਨ ਟੈਕਸ ਦੇਣਦਾਰੀ ਦੀ ਗਣਨਾ ਪੁਰਾਣੀ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬਾਂ ਦੇ ਅਨੁਸਾਰ ਕੀਤੀ ਜਾਂਦੀ ਰਹੀ।

ਪ੍ਰਭਾਵ: ਜੂਨ/ਜੁਲਾਈ 2024 ਵਿੱਚ ਵਿੱਤੀ ਸਾਲ 2023-24 ਲਈ ਇਨਕਮ ਟੈਕਸ ਰਿਟਰਨ ਭਰਦੇ ਸਮੇਂ, ਤੁਹਾਨੂੰ ਖਾਸ ਤੌਰ 'ਤੇ ਪੁਰਾਣੀ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ ਜੇਕਰ ਤੁਸੀਂ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ITR ਫਾਈਲ ਨਹੀਂ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ। ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਕਿਸੇ ਵਿਅਕਤੀ ਨੂੰ ਆਮ ਟੈਕਸ ਕਟੌਤੀਆਂ ਅਤੇ ਛੋਟਾਂ ਜਿਵੇਂ ਕਿ HRA ਲਈ ਅਤੇ ਧਾਰਾ 80C, 80D ਆਦਿ ਦੇ ਤਹਿਤ ਦਾਅਵਾ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਨਹੀਂ ਦਿੰਦੀ।

ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਘੋਸ਼ਣਾ ਬਜਟ 2020 ਵਿੱਚ ਕੀਤੀ ਗਈ ਸੀ। ਅਪ੍ਰੈਲ 2020 ਅਤੇ ਮਾਰਚ 2023 ਦੇ ਵਿਚਕਾਰ, ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿਕਲਪਿਕ ਸੀ। ਜਦੋਂ ਤੱਕ ਖਾਸ ਤੌਰ 'ਤੇ ਚੋਣ ਨਹੀਂ ਕੀਤੀ ਜਾਂਦੀ, ਆਮਦਨ ਟੈਕਸ ਦੇਣਦਾਰੀ ਦੀ ਗਣਨਾ ਪੁਰਾਣੀ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬਾਂ ਦੇ ਅਨੁਸਾਰ ਕੀਤੀ ਜਾਂਦੀ ਰਹੀ।

4. ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਆਮਦਨ ਟੈਕਸ ਛੋਟ ਵਿੱਚ ਵਾਧਾ: ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਇੱਕ ਹੋਰ ਤਬਦੀਲੀ ਧਾਰਾ 87A ਦੇ ਤਹਿਤ ਛੋਟ ਦੀ ਰਕਮ ਵਿੱਚ ਵਾਧਾ ਹੈ। ਛੋਟ ਦੀ ਰਕਮ ਵਿੱਚ 12,500 ਰੁਪਏ ਦਾ ਵਾਧਾ ਕੀਤਾ ਗਿਆ ਹੈ, ਯਾਨੀ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਪਹਿਲਾਂ 12,500 ਰੁਪਏ ਤੋਂ ਵਧਾ ਕੇ 25,000 ਰੁਪਏ ਕਰ ਦਿੱਤਾ ਗਿਆ ਹੈ। ਇਸ ਦਾ ਮਤਲਬ ਹੈ ਕਿ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਨ ਵਾਲਾ ਅਤੇ 7 ਲੱਖ ਰੁਪਏ ਦੀ ਟੈਕਸਯੋਗ ਆਮਦਨ ਵਾਲਾ ਵਿਅਕਤੀ ਧਾਰਾ 87A ਦੇ ਤਹਿਤ ਛੋਟ ਲਈ ਯੋਗ ਹੋਵੇਗਾ।

ਪ੍ਰਭਾਵ: ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਨ ਵਾਲੇ ਅਤੇ 7 ਲੱਖ ਰੁਪਏ ਤੱਕ ਦੀ ਟੈਕਸਯੋਗ ਆਮਦਨ ਰੱਖਣ ਵਾਲੇ ਵਿਅਕਤੀ ਨੂੰ ITR ਫਾਈਲ ਕਰਨ ਵੇਲੇ ਕੋਈ ਟੈਕਸ ਅਦਾ ਕਰਨ ਦੀ ਲੋੜ ਨਹੀਂ ਹੋਵੇਗੀ। ਇਸ ਤੋਂ ਪਹਿਲਾਂ, ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ 5 ਲੱਖ ਰੁਪਏ ਤੱਕ ਦੀ ਟੈਕਸਯੋਗ ਆਮਦਨ ਲਈ ਧਾਰਾ 87 ਏ ਦੇ ਤਹਿਤ ਛੋਟ ਉਪਲਬਧ ਸੀ। ਇਸ ਲਈ, 2024 ਵਿੱਚ ਜਦੋਂ ਤੁਸੀਂ FY2023-24 (AY 2024-25) ਲਈ ITR ਫਾਈਲ ਕਰਦੇ ਹੋ ਅਤੇ ਟੈਕਸਯੋਗ ਆਮਦਨ 7 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਨਾ ਹੋਣ ਵਾਲੀ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਦੇ ਹੋ, ਤਾਂ ਕੋਈ ਟੈਕਸ ਭੁਗਤਾਨਯੋਗ ਨਹੀਂ ਹੋਵੇਗਾ।

5. ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ 50,000 ਰੁਪਏ ਦੀ ਮਿਆਰੀ ਕਟੌਤੀ: ਜੇਕਰ ਤੁਸੀਂ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰ ਰਹੇ ਹੋ, ਤਾਂ ਵਿੱਤੀ ਸਾਲ 2023-24 (AY 2024-25) ਤੋਂ 50,000 ਰੁਪਏ ਦੀ ਮਿਆਰੀ ਕਟੌਤੀ ਉਪਲਬਧ ਹੋਵੇਗੀ। 50,000 ਰੁਪਏ ਦੀ ਇਹ ਮਿਆਰੀ ਕਟੌਤੀ ਤਨਖਾਹ ਅਤੇ/ਜਾਂ ਪੈਨਸ਼ਨ ਆਮਦਨ 'ਤੇ ਉਪਲਬਧ ਹੈ। ਪਹਿਲਾਂ ਇਹ ਕਟੌਤੀ ਤਾਂ ਹੀ ਉਪਲਬਧ ਹੁੰਦੀ ਸੀ ਜੇਕਰ ਵਿਅਕਤੀ ਪੁਰਾਣੇ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਦਾ ਸੀ।

ਪ੍ਰਭਾਵ: ਤਨਖਾਹਦਾਰ ਵਿਅਕਤੀਆਂ ਲਈ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਦੋ ਕਟੌਤੀਆਂ ਉਪਲਬਧ ਹੋਣਗੀਆਂ। ਇਹ ਸੈਕਸ਼ਨ 80CCD (2) (ਨੈਸ਼ਨਲ ਪੈਨਸ਼ਨ ਸਿਸਟਮ ਜਾਂ NPS ਵਿੱਚ ਰੁਜ਼ਗਾਰਦਾਤਾ ਦਾ ਯੋਗਦਾਨ) ਦੇ ਤਹਿਤ ਮਿਆਰੀ ਕਟੌਤੀ ਅਤੇ ਕਟੌਤੀਆਂ ਹਨ। ਮਿਆਰੀ ਕਟੌਤੀ ਲਾਭ ਦੇ ਨਾਲ, 7.5 ਲੱਖ ਰੁਪਏ ਤੱਕ ਦੀ ਟੈਕਸਯੋਗ ਆਮਦਨ ਵਾਲਾ ਵਿਅਕਤੀ ਜ਼ੀਰੋ ਟੈਕਸ ਦਾ ਭੁਗਤਾਨ ਕਰੇਗਾ। ਬਜਟ 2023 ਦੇ ਭਾਸ਼ਣ ਦੇ ਅਨੁਸਾਰ, 15.5 ਲੱਖ ਰੁਪਏ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਦੀ ਆਮਦਨ ਵਾਲੇ ਹਰੇਕ ਤਨਖਾਹਦਾਰ ਵਿਅਕਤੀ ਨੂੰ ਇਸ ਤਰ੍ਹਾਂ .. ਰੁਪਏ ਦਾ ਲਾਭ ਹੋਵੇਗਾ।

6. ਰਿਣ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਕੋਈ LTCG ਦਾ ਲਾਭ ਨਹੀਂ: 31 ਮਾਰਚ, 2023 ਤੋਂ ਬਾਅਦ ਕਰਜ਼ੇ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਕੀਤੇ ਨਿਵੇਸ਼ ਕਢਵਾਉਣ 'ਤੇ ਲੰਬੇ ਸਮੇਂ ਦੇ ਪੂੰਜੀ ਲਾਭ ਟੈਕਸ ਲਈ ਯੋਗ ਨਹੀਂ ਹਨ। ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ 3 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਸਮੇਂ ਲਈ ਰੱਖੇ ਗਏ ਕਰਜ਼ੇ ਦੀਆਂ ਮਿਉਚੁਅਲ ਫੰਡ ਇਕਾਈਆਂ 'ਤੇ ਪੂੰਜੀ ਲਾਭ ਹੁਣ ਸੂਚਕਾਂਕ ਦੇ ਨਾਲ LTCG ਵਜੋਂ ਟੈਕਸ ਦੇ ਯੋਗ ਨਹੀਂ ਹੋਣਗੇ।

ਪ੍ਰਭਾਵ: 31 ਮਾਰਚ, 2023 ਤੋਂ ਬਾਅਦ ਕੀਤੇ ਗਏ ਕਰਜ਼ੇ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ਾਂ ਲਈ, ਕਿਸੇ ਵੀ ਪੂੰਜੀ ਲਾਭ-ਛੋਟੇ ਜਾਂ ਲੰਬੇ ਸਮੇਂ ਲਈ-ਤੇ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਤੋਂ ਪ੍ਰਾਪਤ ਕੀਤੇ ਵਿਆਜ ਵਾਂਗ ਹੀ ਟੈਕਸ ਲਗਾਇਆ ਜਾਵੇਗਾ। ਇਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ਇਹਨਾਂ ਲਾਭਾਂ 'ਤੇ ਆਮਦਨ ਟੈਕਸ ਦਰ ਤੁਹਾਡੀ ਆਮਦਨੀ ਸਲੈਬਾਂ ਦੇ ਅਨੁਸਾਰ ਲਾਗੂ ਹੋਵੇਗੀ। ਪਹਿਲਾਂ, ਕਰਜ਼ੇ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦਾ ਪਹਿਲਾਂ ਵਾਲੇ ਪੂੰਜੀ ਲਾਭਾਂ 'ਤੇ ਉਪਲਬਧ LTCG ਟੈਕਸ ਲਾਭ ਦੇ ਕਾਰਨ ਬੈਂਕ ਐਫਡੀਜ਼ ਨਾਲੋਂ ਵੱਧ ਸੀ।

7. ਛੋਟੇ ਟੈਕਸਦਾਤਿਆਂ ਲਈ ਸੀਮਾਂਤ ਟੈਕਸ ਰਾਹਤ: ਇੱਕ ਵਿੱਤੀ ਸਾਲ ਵਿੱਚ 7 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਦੀ ਟੈਕਸਯੋਗ ਆਮਦਨ ਵਾਲੇ ਲੋਕਾਂ ਲਈ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਇੱਕ ਸੀਮਾਂਤ ਟੈਕਸ ਰਾਹਤ ਪੇਸ਼ ਕੀਤੀ ਗਈ ਹੈ। ਪਹਿਲਾਂ ਇਹ ਰਾਹਤ ਸਿਰਫ 50 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਟੈਕਸਯੋਗ ਆਮਦਨ ਵਾਲੇ ਟੈਕਸਦਾਤਾਵਾਂ ਲਈ ਉਪਲਬਧ ਸੀ। ਰਾਹਤ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਪੇਸ਼ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਜਿਨ੍ਹਾਂ ਦੀ ਆਮਦਨ ਵਿੱਚ ਮਾਮੂਲੀ ਵਾਧੇ ਕਾਰਨ ਟੈਕਸ ਦੀ ਆਮਦਨ ਵੱਧ ਹੁੰਦੀ ਹੈ।

ਪ੍ਰਭਾਵ: ਨਵੇਂ ਨਿਯਮ ਦੇ ਅਨੁਸਾਰ, ਜੇਕਰ ਕੋਈ ਵਿਅਕਤੀ ITR ਭਰਦੇ ਸਮੇਂ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਦਾ ਹੈ, ਪਰ 7 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਦੀ ਆਮਦਨ 'ਤੇ ਟੈਕਸ ਉਸ ਰਕਮ ਤੋਂ ਵੱਧ ਹੈ ਜਿਸ ਦੁਆਰਾ ਆਮਦਨ 7 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਹੈ, ਤਾਂ ਵਿਅਕਤੀ ਯੋਗ ਹੋਵੇਗਾ। ਅਜਿਹੇ ਮਾਮਲਿਆਂ ਵਿੱਚ ਮਾਮੂਲੀ ਰਾਹਤ ਦਾ ਦਾਅਵਾ ਕਰਨ ਲਈ।

8. ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਧ ਸਰਚਾਰਜ ਦਰ ਘਟਾਈ ਗਈ: ਕੁੱਲ ਭੁਗਤਾਨ ਯੋਗ ਟੈਕਸ 'ਤੇ ਸਰਚਾਰਜ ਲਾਗੂ ਹੁੰਦਾ ਹੈ ਜੇਕਰ ਕਿਸੇ ਵਿਅਕਤੀ ਦੀ ਟੈਕਸਯੋਗ ਆਮਦਨ 50 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਹੈ। 37% ਦੀ ਸਭ ਤੋਂ ਉੱਚੀ ਸਰਚਾਰਜ ਦਰ ਪਹਿਲਾਂ ਲਾਗੂ ਹੁੰਦੀ ਸੀ ਜੇਕਰ ਕੁੱਲ ਟੈਕਸਯੋਗ ਆਮਦਨ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ 5 ਕਰੋੜ ਰੁਪਏ ਤੋਂ ਵੱਧ ਹੈ। ਜੇਕਰ ਕੋਈ ਵਿਅਕਤੀ FY2023-24 (AY 2024-25) ਲਈ ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੀ ਚੋਣ ਕਰਦਾ ਹੈ, ਤਾਂ ਸਭ ਤੋਂ ਵੱਧ ਸਰਚਾਰਜ ਦਰ ਨੂੰ 37% ਤੋਂ ਘਟਾ ਕੇ 25% ਕਰ ਦਿੱਤਾ ਗਿਆ ਹੈ।

ਪ੍ਰਭਾਵ: ਸਰਚਾਰਜ ਦਰ ਵਿੱਚ ਬਦਲਾਅ ਮੁੱਖ ਤੌਰ 'ਤੇ HNIs ਨੂੰ ਖਾਸ ਤੌਰ 'ਤੇ 5 ਕਰੋੜ ਰੁਪਏ ਕਮਾਉਣ ਵਾਲਿਆਂ ਦੀ ਮਦਦ ਕਰੇਗਾ। ਇਹ ਬਦਲਾਅ ਅਧਿਕਤਮ ਟੈਕਸ ਦਰ 42.744% ਤੋਂ ਘਟਾ ਕੇ 39% ਕਰ ਦੇਵੇਗਾ।

9. ਛੁੱਟੀ ਐਨਕੈਸ਼ਮੈਂਟ 'ਤੇ ਟੈਕਸ ਛੋਟ ਵਿੱਚ ਵਾਧਾ: ਗੈਰ-ਸਰਕਾਰੀ ਕਰਮਚਾਰੀਆਂ ਲਈ ਇੱਕ ਹੋਰ ਵੱਡੀ ਘੋਸ਼ਣਾ ਛੁੱਟੀ ਇਨਕੈਸ਼ਮੈਂਟ 'ਤੇ ਉਪਲਬਧ ਟੈਕਸ ਛੋਟ ਵਿੱਚ ਵਾਧਾ ਸੀ। ਟੈਕਸ ਛੋਟ ਦੀ ਸੀਮਾ 3 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵਧਾ ਕੇ 25 ਲੱਖ ਰੁਪਏ ਕਰ ਦਿੱਤੀ ਗਈ ਹੈ।

ਪ੍ਰਭਾਵ: ਕਿਸੇ ਵਿਅਕਤੀ ਨੂੰ ਆਮ ਤੌਰ 'ਤੇ ਅਸਤੀਫ਼ੇ, ਸੇਵਾਮੁਕਤੀ ਜਾਂ ਕਿਸੇ ਹੋਰ ਘਟਨਾ ਦੇ ਸਮੇਂ ਛੁੱਟੀ ਦੀ ਨਕਦੀ (ਜੇਕਰ ਇਸਦੇ ਲਈ ਯੋਗ ਹੈ) ਪ੍ਰਾਪਤ ਹੁੰਦੀ ਹੈ ਜਿੱਥੇ ਉਹ ਨੌਕਰੀ ਛੱਡਦਾ ਹੈ। ਇਸ ਟੈਕਸ ਛੋਟ ਦੀ ਸੀਮਾ ਨੂੰ ਵਧਾਉਣ ਨਾਲ, ਕੋਈ ਵਿਅਕਤੀ ਪਹਿਲਾਂ ਦੇ ਮੁਕਾਬਲੇ ਜ਼ਿਆਦਾ ਟੈਕਸ ਛੋਟ ਵਾਲੀ ਛੁੱਟੀ ਇਨਕੈਸ਼ਮੈਂਟ ਆਮਦਨ ਪ੍ਰਾਪਤ ਕਰਨ ਦੇ ਯੋਗ ਹੋ ਜਾਵੇਗਾ। 25 ਲੱਖ ਰੁਪਏ ਦੀ ਇਹ ਟੈਕਸ ਛੋਟ ਸੀਮਾ ਕਿਸੇ ਵਿਅਕਤੀ ਦੇ ਜੀਵਨ ਕਾਲ ਵਿੱਚ ਪ੍ਰਾਪਤ ਹੋਈਆਂ ਅਜਿਹੀਆਂ ਸਾਰੀਆਂ ਰਕਮਾਂ ਲਈ ਲਾਗੂ ਹੁੰਦੀ ਹੈ।

10. ਕਿਰਾਏ ਤੋਂ ਮੁਕਤ ਮਕਾਨ ਦੀ ਤਨਖਾਹ ਲਈ ਨਿਯਮ ਬਦਲੇ: ਸੀਬੀਡੀਟੀ ਨੇ ਆਪਣੇ ਮਾਲਕਾਂ ਤੋਂ ਕਿਰਾਏ-ਮੁਕਤ ਰਿਹਾਇਸ਼ ਪ੍ਰਾਪਤ ਕਰਨ ਵਾਲੇ ਕਰਮਚਾਰੀਆਂ ਲਈ ਨਵੇਂ ਨਿਯਮ ਜਾਰੀ ਕੀਤੇ ਹਨ। ਨਵੇਂ ਨਿਯਮ 1 ਸਤੰਬਰ 2023 ਤੋਂ ਲਾਗੂ ਹੋ ਗਏ ਹਨ।

ਪ੍ਰਭਾਵ: ਟੈਕਸ ਮਾਹਰਾਂ ਦੇ ਅਨੁਸਾਰ, ਨਵੇਂ ਨਿਯਮਾਂ ਨਾਲ ਕਿਰਾਏ-ਮੁਕਤ ਰਿਹਾਇਸ਼ 'ਤੇ ਲਾਗੂ TDS ਨੂੰ ਘੱਟ ਕਰਨ ਦੀ ਸੰਭਾਵਨਾ ਹੈ। ਇਹ ਇੱਕ ਤਨਖਾਹਦਾਰ ਵਿਅਕਤੀ ਨੂੰ ਵੱਧ ਤੋਂ ਵੱਧ ਘਰ ਲੈ ਜਾਣ ਦੀ ਤਨਖਾਹ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਨਵੇਂ ਨਿਯਮਾਂ ਵਿੱਚ ਮਹਿੰਗਾਈ ਨਾਲ ਜੁੜੀ ਕੈਪ ਲਾਗੂ ਕੀਤੀ ਗਈ ਹੈ ਜੇਕਰ ਉਹੀ ਘਰ ਇੱਕ ਕਰਮਚਾਰੀ ਨੂੰ ਇੱਕ ਸਾਲ ਤੋਂ ਵੱਧ ਕਿਰਾਏ 'ਤੇ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ।

11. ਜੀਵਨ ਬੀਮਾ ਪਰਿਪੱਕਤਾ ਦੀ ਰਕਮ ਪੂਰੀ ਤਰ੍ਹਾਂ ਟੈਕਸ-ਮੁਕਤ ਨਹੀਂ ਹੋਵੇਗੀ: ਬਜਟ 2023 ਨੇ ਗੈਰ-ULIP ਜੀਵਨ ਬੀਮਾ ਪਾਲਿਸੀਆਂ ਤੋਂ ਟੈਕਸ-ਮੁਕਤ ਪਰਿਪੱਕਤਾ ਰਕਮ 'ਤੇ ਇੱਕ ਸੀਮਾ ਦਾ ਐਲਾਨ ਕੀਤਾ ਹੈ। ਘੋਸ਼ਣਾ ਦੇ ਅਨੁਸਾਰ, ਜੇਕਰ ਸਾਰੀਆਂ ਗੈਰ-ਯੂਲਿਪ ਜੀਵਨ ਬੀਮਾ ਪਾਲਿਸੀਆਂ 'ਤੇ ਭੁਗਤਾਨ ਕੀਤਾ ਕੁੱਲ ਪ੍ਰੀਮੀਅਮ ਇੱਕ ਵਿੱਤੀ ਸਾਲ ਵਿੱਚ 5 ਲੱਖ ਰੁਪਏ ਤੋਂ ਵੱਧ ਹੈ, ਤਾਂ ਪਰਿਪੱਕਤਾ ਦੀ ਰਕਮ ਟੈਕਸਯੋਗ ਹੋਵੇਗੀ।

ਪ੍ਰਭਾਵ: CBDT ਨੇ ਉਪਰੋਕਤ ਨੀਤੀਆਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਟੈਕਸ ਯੋਗ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਰਕਮ ਦੀ ਗਣਨਾ ਕਰਨ ਲਈ ਨਿਯਮ ਜਾਰੀ ਕੀਤੇ ਹਨ। ਟੈਕਸਯੋਗ ਪਰਿਪੱਕਤਾ ਰਾਸ਼ੀ ਦੀ ਗਣਨਾ ਤਾਂ ਹੀ ਕੀਤੀ ਜਾਵੇਗੀ ਜੇਕਰ ਜੀਵਨ ਬੀਮਾ ਪਾਲਿਸੀਆਂ ਨਿਰਧਾਰਤ ਮਾਪਦੰਡਾਂ ਨੂੰ ਪੂਰਾ ਕਰਦੀਆਂ ਹਨ ਜਿਵੇਂ ਕਿ ਸਿੰਗਲ ਜਾਂ ਮਲਟੀਪਲ ਗੈਰ-ਯੂਲਿਪ ਬੀਮਾ ਪਾਲਿਸੀਆਂ ਲਈ ਭੁਗਤਾਨ ਕੀਤੇ ਪ੍ਰੀਮੀਅਮ ਦੀ ਕੁੱਲ ਰਕਮ।

12. ਜਾਇਦਾਦ ਦੀ ਵਿਕਰੀ ਤੋਂ ਪੂੰਜੀ ਲਾਭ ਕਟੌਤੀਆਂ 'ਤੇ 10 ਕਰੋੜ ਰੁਪਏ ਦੀ ਸੀਮਾ: ਸਰਕਾਰ ਨੇ ਰਿਹਾਇਸ਼ੀ ਜਾਇਦਾਦ ਦੀ ਵਿਕਰੀ ਤੋਂ ਹੋਣ ਵਾਲੇ ਪੂੰਜੀ ਲਾਭ ਤੋਂ ਦਾਅਵਾ ਕੀਤੇ ਜਾਣ ਵਾਲੇ ਅਧਿਕਤਮ ਕਟੌਤੀ 'ਤੇ 10 ਕਰੋੜ ਰੁਪਏ ਦੀ ਸੀਮਾ ਰੱਖੀ ਹੈ। ਇਨਕਮ ਟੈਕਸ ਐਕਟ, 1961 ਦੇ ਸੈਕਸ਼ਨ 54 ਅਤੇ ਸੈਕਸ਼ਨ 54F ਦੇ ਤਹਿਤ ਇਹ ਕਟੌਤੀਆਂ ਦਾ ਦਾਅਵਾ ਕੀਤਾ ਗਿਆ ਹੈ। ਇਸ ਕਾਰਨ ਸਰਕਾਰ ਨੇ ਕੈਪੀਟਲ ਗੇਨ ਅਕਾਊਂਟ ਸਕੀਮ ਵਿੱਚ ਵੀ ਨਿਵੇਸ਼ ਲਈ ਇੱਕ ਸੀਮਾ ਰੱਖੀ ਹੈ।

ਪ੍ਰਭਾਵ: 31 ਮਾਰਚ, 2023 ਤੱਕ, ਘਰ ਦੀ ਜਾਇਦਾਦ ਰਾਹੀਂ ਮੁੜ ਨਿਵੇਸ਼ ਲਈ ਟੈਕਸ ਕਟੌਤੀ ਲਈ ਯੋਗ ਪੂੰਜੀ ਲਾਭ ਦੀ ਰਕਮ 'ਤੇ ਕੋਈ ਸੀਮਾ ਨਹੀਂ ਸੀ। ਨਵਾਂ ਬਦਲਾਅ ਵਿਅਕਤੀਆਂ ਖਾਸ ਤੌਰ 'ਤੇ HNIs 'ਤੇ ਪ੍ਰਭਾਵ ਪਾਵੇਗਾ ਜੋ ਆਪਣਾ ਪੁਰਾਣਾ ਘਰ ਵੇਚਦੇ ਹਨ ਅਤੇ LTCG 'ਤੇ ਟੈਕਸ ਬਚਾਉਣ ਲਈ ਰਕਮ ਨੂੰ ਨਵੀਂ ਜਾਇਦਾਦ ਵਿੱਚ ਦੁਬਾਰਾ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ।

ਇਹ ਵੀ ਪੜ੍ਹੋ: Income Tax Return Update: ਮੁਲਾਂਕਣ ਸਾਲ 2023-24 'ਚ 8 ਕਰੋੜ ਤੋਂ ਵੱਧ ਟੈਕਸਦਾਤਾਵਾਂ ਨੇ ਭਰੀ ਇਨਕਮ ਟੈਕਸ ਰਿਟਰਨ, ਬਣਾਇਆ ਨਵਾਂ ਰਿਕਾਰਡ